���X�̕ԍϊz�����Ȃ��J�[�h���[�����������Ă���l�ւ̒��ӓ_

�ԍς�����z�́A�Œ�ł�1���~�ƒ�߂��Ă���Ǝ҂�����A2,000�~��OK�ƍŒ�ԍϊz�����`���N�`���Ⴍ�ݒ肳��Ă���Ǝ҂�����A�e�J�[�h���[�����ƂɈقȂ�܂��B

���̃y�[�W�ł́A�ԍς��y�ɍs����J�[�h���[���̏Љ�Ƌ��ɁA�����̕ԍϊz�̈Ⴂ���ǂ̂悤�ȉe����^����̂��ڂ���������Ă����܂��̂ŁA���ЎQ�l�ɂ��Ă���������Ɗ������ł��B

�ԍϊz���Ⴂ�J�[�h���[����I�т����ꍇ�ɒm���Ă���������

�����̕ԍϊz�������J�[�h���[���ƒႢ�J�[�h���[���A�ǂ����𗘗p���������ƕ����ꂽ�瑽���̐l�������̕��S�����Ȃ��ςށA�ԍϊz���Ⴂ�J�[�h���[����I�Ԃ̂͂������R���ƌ����܂��B

���ɃJ�[�h���[����t���[���[���Ƃ��������[�����i��I�ԍۂɁA���p�o���̂���l�͋����ƍŒ�ԍϊz���C�ɂ���X���������Ȃ�܂��B

�ꌩ�A�������Ⴍ�A�ԍϊz���Ⴂ�R�g�̓����b�g�����Ȃ��悤�Ɋ����܂����A��Ă��錳���͕Ԃ��Ȃ��Ƃ����Ȃ��͈̂ꏏ�ł���A�ԍϊz�����Ȃ����Ń��[��������������f�����b�g���������Ă����܂��傤�B

�ԍϊz�̈Ⴂ���x���������ɗ^����e���́A���ɑ傫���Ȃ�̂ŁA���̍��ڂŏڂ���������Ă����܂����A

- �ƒ��A���M��A�H��Ɍg�ё�A���͂��܂萶����ɗ]�T���Ȃ�...�B

- �s���̎��̂�a�C�ňꎞ�I�Ɏ������������Ă���B

- �{�[�i�X�Ȃǂ̗Վ������ňꊇ�ŕԍϗ\��B

���̂悤�Ȑl��A�J�[�h���[���𗘗p���闝�R��������̕�U�ׂ̈Ƃ��������R�őI�т����l�́A�Ƃɂ����ԍϊz���Ⴂ�J�[�h���[���Ŏؓ�����Ƃ������𐄏����܂��B

�J�[�h���[���𗘗p����ۂɍł����������̂��w�ԍς��x���R�g�x

�ԍϓ��܂łɁA�Ǝґ�����߂��Œ�ԍϊz������ł��Ȃ������ꍇ�A�x�����Q�����������邾���ł͂Ȃ��A���g�̐M�p���ɃL�Y�������ƂɂȂ�A����̃��[���̐R���ɂ܂ň��e����^���Ă��܂��܂��B

����ɁA���̂悤�ȏɊׂ��Ă��܂��ƁA�������������̗͂ł͂ǂ����悤���ł��Ȃ��Ȃ��Ă��܂��A�ň��A���Ȕj�Y����������s���悤�Ȃ��ƂɂȂ肩�˂܂���B�ؔ[�����͊ہX2�N�قǏ�����܂Ŏ��Ԃ��|����A���ʑ��Ƀ��[����g�ޗ\�肪�Ȃ��Ƃ����Ă��������邩�킩��܂���B

��Ƃ��āA30���~�̗Z���g�ŕK�v������10���~�قǎؓ��E�����̍Œ�ϊz��1���~�������Ă݂�Ƃ��̏ꍇ�A20���~�͂܂��ؓ��ł����Ԃł��B

�ԍϊz��1���~�Ƃ����̂��ǂ����Ă��������ꍇ�A�[�j�G�������g���̌�������܂����ȉ��̂悤�ȍ��̑��₵�����s���ꍇ������܂��B

- ����Ɩ����̕ԍς��L�c���Ȃ�

- �ԍςׂ̈ɒlj��Ŏؓ�������

- ���̌��͂Ȃ�Ƃ����̂��邯�ǎ��̌����܂��ؓ����ĕԍ�

- �C�Â������ɂ͎ؓ����x�z��30���~�����ς���...

�؋��̕ԍςׂ̈Ɏ؋�������B����قǔn���炵���g�����͂���܂���B

�ԍϊz���Ⴂ�J�[�h���[���̏ꍇ�A�ԍϊ��Ԃ̒������A�x�������������傷��Ƃ����f�����b�g������ƍŏ��ɂ��`�����܂������A���̂悤�Ȏ��ԂɊׂ��Ă��܂����X�N���l����ƁA�����̎x�����ɗ]�T���Ȃ��l�́A�ԍϊz�����߂ɐݒ肳��Ă���J�[�h���[���̗��p�͐�ɔ�����ׂ����ƌ����܂��B

�Œ�ԍϊz�ȏ�̋��z��ԍς���͎̂��R�ɏo����Ƃ�����

���Ⴀ�A���X�̕ԍϊz���Ⴂ�J�[�h���[���ɂ��邯�ǁA���ꂶ�Ⴀ�ԍωƕԍϑ��z����������Ă��Ƃł���H����Ȃ瑹����Ȃ��́H

�ƍl����l�����邩�Ǝv���܂����A�J�[�h���[���́A��{�I�ɖ���������ԍς���̂��͎����Ō��߂鎖�͏o���܂��B���̍Œ�C���Ƃ��ċƎ҂̌��߂�Œ�ԍϊz�Ƃ������̂�����̂ł����A���̒��ɂ́A�����ƌ������܂܂�Ă��܂��B

�܂�A�Œ�ԍϊz�����X�ƕԍς��������Ƃ��Ă������͕K�����Ϗo����悤�ɂȂ��Ă��܂����A�������ς������ꍇ�́A����ȏ�̋��z��ԍς���͔̂C�ӂŌ��߂鎖���o���܂��B

�����ԍϏo���鎞�͑����ԍς��A�ԍς��������Ƃ������́A�Œ�ԍϊz�̒Ⴓ�ɊÂ鎖���o����̂ŁA�ؔ[�̃��X�N�����Ȃ��Ȃ�܂��B

�ǂ̃J�[�h���[���ł��A�Œ�ԍϊz�ȏ�̋��z��ԍς��邱�Ƃ͉\�ŁA�Œ�ԍϊz�ȏ�̕ԍς����邱�ƂŁA�ԍϊ��Ԃ͒Z�k�ł��A�x���������͒Ⴍ�}������̂ŁA�Œ�ԍϊz�̏��Ȃ��d���ŃJ�[�h���[����I�Ԃ͔̂��ɗL�v���ƌ����܂��B

�Œ�ԍϊz�����`���N�`���Ⴂ2�̋�s�J�[�h���[��

�w�O��Z�F��s �J�[�h���[���x�w�O�H�t�e�i��s�J�[�h���[���o���N�C�b�N�x����2�̃J�[�h���[����10���~�̎ؓ��ł����2,000�~�̕ԍς�OK�ƁA���`���N�`���Œ�ԍϊz����߂ɐݒ肳��Ă��܂��B

����ɁA�ǂ�����R���r�jATM�̗��p�萔���������Ȃ̂ŁA�lj��ł̕ԍς���ɍs���₷���A�]�T���������ԍς����A�ԍϊ��Ԃ̒Z�k��ڎw���₷���J�[�h���[���ł��B

�ؓ��c�����Ƃ̍Œ�ԍϊz

| �ؓ��c�� | �Œ�ԍϊz |

|---|---|

| 10���~�ȉ� | 2,000�~ |

| 10���~��~20���~�ȉ� | 4,000�~ |

| 20���~��~30���~�ȉ� | 6,000�~ |

| 30���~��~40���~�ȉ� | 8,000�~ |

| 40���~��~50���~�ȉ� | 10,000�~ |

| 50���~�� | �ؓ��c��10���~�������Ƃ�2,000�~�lj� |

���ؓ����� �N8.1�����̏ꍇ

�O�H�t�e�i��s�J�[�h���[���o���N�C�b�N�����Ȃ�Œ�ԍϊz�̒Ⴂ�J�[�h���[���ƂȂ��Ă��܂��B

�S���̃Z�u����s�Ȃǂ̒�gATM�����o�������Ŏg���邽�߁A�ԍώ��̗������O��Z�F��s �J�[�h���[���Ɠ��l�ɔ��ɍ����ł��B

�����͔N1.8%�`�N14.6%�Ƃ��Ȃ�Ⴂ�_���傫�ȓ����ł��I

���߂Ă̗��p�ʼn����������K�p����邱�Ƃ͂���܂��A�ؓ����������z��50���~�ȏ�ƍ��z�ȏꍇ�A�Ⴂ�������K�p�����\�������߂ƂȂ�O�H�t�e�i��s�J�[�h���[���o���N�C�b�N�̗��p�̓I�X�X�����ƌ����܂��B

�ؓ��c�����Ƃ̍Œ�ԍϊz

| �ؓ��c�� | �Œ�ԍϊz |

|---|---|

| 10���~�ȉ� | 2,000�~ |

| 10���~��~20���~�ȉ� | 4,000�~ |

| 20���~��~30���~�ȉ� | 6,000�~ |

| 30���~��~40���~�ȉ� | 8,000�~ |

| 40���~��~50���~�ȉ� | 10,000�~ |

| 50���~�� | �ؓ��c��10���~�������Ƃ�1,000�~�lj� |

�O��Z�F��s �J�[�h���[���͎ؓ��c�����Ƃɐݒ肳��Ă���Œ�ԍϊz�����`���N�`���Ⴍ�A�Ƃɂ��������̕ԍϊz��Ⴍ�}������A�����̕��S�����Ȃ��y�ȂƂ���Ŏؓ����������ƍl���Ă���l�Ɉꉟ���̃J�[�h���[���ł��B

�R���r�jATM�ł̓��o���͖����ƂȂ��Ă���̂ŁA�����̍Œ�ԍϊz�̕ԍςɉ����A�x�����ɗ]�T������Ƃ��ɒlj��ł̕ԍς��s���₷���A�ԍώ��̗��������ɍ����̂������ł��I

�w�]�T���������ԍς��s���A�����ł��x�������������Ȃ��}�������I�x

����Ȑl�ɗ��p�𐄏����Ă��܂��I

�Œ�ԍϊz���x���������ɗ^����e���̓��`���N�`���ł����I

��L�ł͍Œ�ԍϊz�����Ȃ����Ƃɑ��ă����b�g��������p�^�[���ɂ��ĉ�����܂������A���x�͍Œ�ԍϊz�ɂ����ƊÂĂ��܂��l�ւ̌x�J�ƂȂ鎖����������Ă����܂��B

�[�j�G�����̏ꍇ�ł����A18.0%�Ŏ�Ă���3�ЃJ�[�h���[����10���̋�����200���~�قǎ؊�������������܂��B

���X�̕ԍς́A41,000�~�ł��Ȃ茵���������̂ł����A���ꂪ���X20,000�~�Ɉ��k����܂����B

�ꌩ�A������8���������������炱�ꂾ���ԍϊz���������Ȃƍl���Ă����̂ł����A1�N���24���~�قǕԍς����̂ɂ��ւ�炸�A�����������́A�킸��5���~�ł��B

�Ⴆ�A�J�[�h���[���̒��ł͑����Ȓ�����ł���10���ł����Ă��A200���~�̂�����20,000�~�Ɉ��k����Ă�1�N��50,000�~�ł��B

�ԍς��ꂵ�������̂�����A�����͋ɗ͌��Ă��Ȃ������̂ł����A���R�Ƃ��܂����B�v�́A����������猎�X�̕ԍϊz�����Ȃ��Ă�OK�Ƃ����킯�ł͂���܂���B

�����̍��ȏ�Ɏx���������ɑ傫�ȉe����^����̂��A�����̕ԍϊz�ł���ƒɊ����܂����B

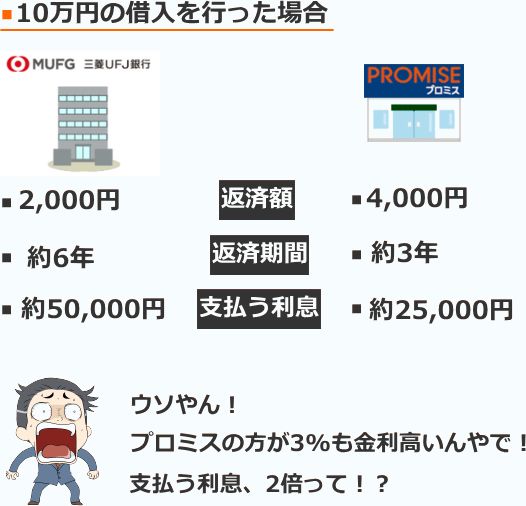

�ȉ��ł́A�e�J�[�h���[�����Ƃɋ����E�Œ�ԍϊz�͈قȂ�܂����ACM�Ȃǂł��ڂɂ��邱�Ƃ������O�HUFJ��s�o���N�C�b�N�ƁA������ҋ��Z�̃v���~�X���ɏڂ���������Ă����܂��B

�����̈Ⴂ�ɂ�蔭�����闘���̍��ɂ���

�w1.8%�`14.6%�x�w4.0%�`14.5%�x�Ƃ������\�L�������Ƃ��A�ǂ����Ă��Ⴂ���̋����A�w���������x�ɒ��ڂ��Ă��܂��܂����A���������ŃJ�[�h���[���̗��p���o����R�g�͂قڂȂ��ƍl���Ă��������B

�������p���Ă������ŁA���g�̐M�p�x���オ��ؓ����x�z�����z����邱�ƂœK�p���������������邱�Ƃ͂���܂����A���߂Ă̐\�����ɂ́A�قƂ�ǂ̏ꍇ�������̋����A�w��������x�ł̎ؓ��ƂȂ�܂��B

�O�HUFJ��s�o���N�C�b�N�̏�������͔N14.6%�Ƌ�s�J�[�h���[���̒��ł͕��ϓI�ȋ����A�v���~�X��17.8%�͈�ʓI�ȏ���ҋ��Z�̋����ł��B

���̍��͖�3%�ł����A���̋����̍����������闘���ɗ^����e����\�ɂ܂Ƃ߂܂����B

�v���~�X�̕ԍσV�~�����[�V����

| �ؓ����z | �����N�� | �ԍω� | ���ԍϊz | �������v |

|---|---|---|---|---|

| 10���~ | 17.8% | 32�� | 4,000�~ | 25,864�~ |

| 15���~ | 17.8% | 32�� | 6,000�~ | 38,810�~ |

| 20���~ | 17.8% | 32�� | 8,000�~ | 51,743�~ |

| 30���~ | 17.8% | 36�� | 11,000�~ | 87,289�~ |

| 50���~ | 17.8% | 58�� | 13,000�~ | 246,160�~ |

�O�HUFJ��s�o���N�C�b�N�̕ԍσV�~�����[�V����

| �ؓ����z | �����N�� | �ԍω� | ���ԍϊz | �������v |

|---|---|---|---|---|

| 10���~ | 14.6% | 77�� | 2,007�~ | 54,608�~ |

| 15���~ | 14.6% | 51�� | 3,964�~ | 52,170�~ |

| 20���~ | 14.6% | 78�� | 3,984�~ | 110,790�~ |

| 30���~ | 14.6% | 78�� | 5,977�~ | 166,178�~ |

| 50���~ | 14.6% | 78�� | 9,962�~ | 276,984�~ |

�w����ҋ��Z�͋����������Ďx�������������`���N�`�������I�x

�w��s�J�[�h���[���͋������Ƃɂ����Ⴍ�ė��������b�`���Ⴂ�I�x

�����̃��[�U�[�����̂悤�ȃC���[�W�������Ă��܂����A��\�̂悤�ɋ������Ⴍ�Ă��ԍϊ��Ԃ��L�тĂ����ƌ��Ǘ����͂ǂ�ǂ��Ă����܂��B

�t�ɋ����������Ă��ԍϊ��Ԃ�Z���ݒ�ł���A����ҋ��Z�ł���s�̃J�[�h���[����菭�Ȃ����邱�Ƃ��\�ł�

�����̕ԍϊz�̈Ⴂ���x���������ɗ^����e���ɂ���

�����̕ԍϊz�͎ؓ����Ă�����z���Ƃɐݒ肳��Ă��āA���̍Œ�ԍϊz�͊e�J�[�h���[���ňقȂ�܂����A���X�̕ԍϊz�̎d�g�݂���s�J�[�h���[���Ə���ҋ��Z�ő傫�ȈႢ������A���ꂪ���ώ��A�w�ŏI�I�Ɏx���������x�ɑ傫�ȉe����^���܂��B

�����̔�r�Ɠ��l�ɁA�Œ�ԍϊz�����`���N�`���Ⴂ�O�HUFJ��s�o���N�C�b�N�Ƒ�����ҋ��Z�v���~�X�̕ԍσV�~�����[�V�������g���A�ڂ���������Ă����܂��B

�v���~�X�̕ԍσV�~�����[�V����

| �ؓ����z | �����N�� | �ԍω� | ���ԍϊz | �������v |

|---|---|---|---|---|

| 10���~ | 17.8% | 32�� | 4,000�~ | 25,864�~ |

| 15���~ | 17.8% | 32�� | 6,000�~ | 38,810�~ |

| 20���~ | 17.8% | 32�� | 8,000�~ | 51,743�~ |

| 30���~ | 17.8% | 36�� | 11,000�~ | 87,289�~ |

| 50���~ | 17.8% | 58�� | 13,000�~ | 246,160�~ |

�O�HUFJ��s�o���N�C�b�N�̕ԍσV�~�����[�V����

| �ؓ����z | �����N�� | �ԍω� | ���ԍϊz | �������v |

|---|---|---|---|---|

| 10���~ | 14.6% | 77�� | 2,007�~ | 54,608�~ |

| 15���~ | 14.6% | 51�� | 3,964�~ | 52,170�~ |

| 20���~ | 14.6% | 78�� | 3,984�~ | 110,790�~ |

| 30���~ | 14.6% | 78�� | 5,977�~ | 166,178�~ |

| 50���~ | 14.6% | 78�� | 9,962�~ | 276,984�~ |

�����̍��ɂ��Ђƌ�������ɔ������闘���́A�v���~�X�̕��������̂ɁA�ŏI�I�Ɏx���������͍Œ�ԍϊz�̒Ⴂ�O�HUFJ��s �o���N�C�b�N�̕������`���N�`�������Ȃ�܂��B

���̍��͎ؓ�������z���傫���Ȃ�Ȃ�قǁA�傫���Ȃ�A����30���~�̎ؓ��������ꍇ�A�ŏI�I�Ɏx���������ɂ͔{�߂��̍����������܂��B

�w�Œ�ԍϊz���Ⴂ�J�[�h���[���x=�w�y�ɕԍς��ł���J�[�h���[���x�ł͂Ȃ��Ƃ����R�g��������܂��I

������Ƒ҂��āI

���̕ԍσV�~�����[�V�����̌v�Z���������Ȃ��H

�m����10���~�肽�Ȃ�A�ԍϊz��2�{�Ⴄ����A�x����������2�{���炢�ɂȂ�̂������ł��邯�ǁB

�O�HUFJ��s �o���N�C�b�N��50���~��āA����1���~�̕ԍς����Ă�����A�����Ƒ������ςł��邵�A�x��������27���~�������Ȃ��C���������...�B

�ԍς̎d�g�݂̈Ⴂ�ɂ���

�m���ɁA������1���~�̕ԍς𑱂����ꍇ�A�����N14.6%�̎O�HUFJ��s �o���N�C�b�N�ł́A�ԍω�78��A�ŏI�I�Ɏx����������276,984�~�ɗ}����R�g���ł��܂��B

�����A�O�HUFJ��s �o���N�C�b�N���܂ދ�s�J�[�h���[���́A��{�I�Ɏؓ��c���A�܂�ؓ����Ă�����z�ɉ����Ė����ԍϊz���ύX����܂��B

�Ⴆ�A50���~���ؓ��A10,000�~�̕ԍς𑱂��ؓ��c����40���~�܂Ō������i�K�ōŒ�ԍϊz��8,000�~�Ɉ��������A30���~��6,000�~�A20���~��4,000�~�Ƃ����悤�ɂȂ�܂��B

����ƍŒ�ԍϊz���������Ă����̂ŁA���̂Ԃ�ԍϊ��Ԃ̒������A�x���������̑���ɂȂ���Ƃ����R�g�ł��I

�v���~�X��A�R���ESMBC���r�b�g�Ƃ��������̏���ҋ��Z�́A�ؓ��������̎c���ɉ����čŒ�ԍϊz�����肳��A��s�J�[�h���[���̂悤�Ɏؓ��c���̌����ɔ����A�Œ�ԍϊz�̕ύX�͍s���܂���B

50���~�قǎؓ��A�ԍϓr���ł̒lj��̎ؓ����s��Ȃ������ꍇ�A�ؓ����犮�ς܂ōŒ�ԍϊz�̕ύX�͍s���܂���B

�Œ�ԍϊz�̕ύX�́A�lj��ł̎ؓ����s�����ꍇ�̂ݍs���܂��B

�ԍϓr���Œlj��̎ؓ��������ꍇ�A���̃^�C�~���O�̎ؓ��c���ɉ����āA�Œ�ԍϊz���Đݒ肳��A��������Ăђlj��̎ؓ����s��Ȃ�����A���ς܂œ��z�̍Œ�ԍϊz�𑱂��邱�ƂɂȂ�܂��B

���̃y�[�W�̂܂Ƃ�

�w�y�ɕԍς��ł���J�[�h���[���𗘗p�������I�x

�����̐l�����̂悤�ɍl����Ǝv���܂��I

�����A�����̕ԍϊz��Ⴍ�}�����邩��w�y�ȕԍρx�Ȃ̂��Ƃ����ƈ�T�ɂ͂����͌����܂��A�l���ꂼ�ꋁ�߂�����ɂ���Ċy�ɕԍς��ł���J�[�h���[���͈قȂ�܂��B

�J�[�h���[���̗��p�̖ړI�A�ԍω\�z����������ƍl�����A���M�̏����ɉ������J�[�h���[����I������R�g�����ɏd�v�ȃ|�C���g�ł��I

�Ō�ɁA���߂�����A�ԍϕ��@���ƂɃI�X�X���̃J�[�h���[��������E�Љ�Ă����܂��̂ł��ЎQ�l�ɂ��Ă݂Ă��������B

�ؓ����������z��20���~�����Ŗ����̎x�����ɗ]�T���Ȃ��l

���̃y�[�W�̖`���ŏڂ���������܂������A�J�[�h���[���𗘗p�����ōł����������̂��A

- �ԍς̒x��

- �ԍςׂ̈̒lj��ł̎ؓ�

����2�_�ł��B

�C�}���݁A�����̎x�������J�c�J�c�Ō������l�́A�Ƃɂ����Œ�ԍϊz����߂ɐݒ肳��Ă���J�[�h���[���̗��p���I�X�X�����܂��B

�ؓ����������z��20���~���x�ł���A�{�[�i�X�Ȃǂ̗Վ������ł̈ꊇ�ԍςȂǂ������I�ɉ\�ȋ��z�ł����A�����ɗ]�T�����錎�ɂ͏������ł��lj��̕ԍς��s�����ƂŁA�ŏI�I�Ɏx����������}���邱�Ƃ��\�ł��B

�Ȃ�ׂ��������ς������I�x�����������ł��邾���Ⴍ�}�������l

��Ԃ̗��z�Ō����A����������ҋ��Z����߂̐ݒ肪����Ă���A�Œ�ԍϊz�����`���N�`���Ⴂ�O��Z�F��s �J�[�h���[����O�H�t�e�i��s�J�[�h���[���o���N�C�b�N�ȂǂŎؓ����s���A���߂�ꂽ�Œ�ԍϊz�ȏ�̕ԍς𑱂��A�������ς��s���R�g�ŁA

�w�ŏI�I�Ɏx�������������Ȃ��}���邱�Ƃ��o����x+�w�}�ȏo��Ŏx���������������͏��Ȃ��ԍϊz�ŏ����x

���`���N�`���D�����ŃJ�[�h���[���̕ԍς��\�ł��B�����A��������ۂɎ��s����̂͂Ȃ��Ȃ����������܂��B

�J�[�h���[���Ŏؓ��������A�����̍Œ�ԍϊz�ȏ�̕ԍς́AATM�𗘗p�����ԍςƂȂ�܂��B

��������̎��������ł̕ԍςƈႢ�AATM�ł̕ԍς̏ꍇ�A�茳�Ɏ��ۂɂ��邨�����������R�g�ɂȂ�̂ŁA

�u�Ȃ����������Ȃ��B�v

�u���̋��������獡�����b�`���y���߂���v

�u�Œ�z�͕����Ă���I�ʂɂ��̋��ŗV�тɂ����Ă��������I�v

����ȋC�����ɂȂ��Ă��܂��\����ł��B

�ߋ��ɃJ�[�h���[���ł�������Ă������̃[�j�G�������܂��ɂ���Ȋ����ł���...�B��

���ȊǗ����������ł���l�́A�Œ�ԍϊz����߂̐ݒ������Ă���J�[�h���[���𗘗p����R�g�Łw�ԍς��y�x�ɂ��邱�Ƃ��ł��܂����A�[�j�G�������̐l(��)�́A�͂Ȃ���Œ�ԍϊz�����߂̐ݒ������Ă���J�[�h���[����A�v���~�X��A�R���ȂǁA������ҋ��Z�̂悤�Ɋ�{�I�ɍŒ�ԍϊz���ς��Ȃ��J�[�h���[���̗��p�𐄏����܂��I

�ȉ��͏���ҋ��Z�̃J�[�h���[���ł����A����ҋ��Z�͊�{�I�ɖ{�l�̑Őf���Ȃ��ꍇ�́A���܂Ōo���Ă����Ϗo���Ȃ����{�����̎d�g�݂͎���K���ŁA�Ȃ��悤�ɂ��Ă��邽�߁A�K��5�N�ȓ��Ɋ��Ϗo����悤�ɍ���Ă��܂��B

�����܂Ƃ߃��[���₩�肩���ړI�ł̗��p��A100���~������z�̏ꍇ�͌_�̃v�����ɂ���Ă���ȏ�̊��ԂɂȂ邱�Ƃ�����܂��B

����ҋ��Z�̃J�[�h���[���́A��s�J�[�h���[���ƈႢ�A����������1���A2�����x�̑ؔ[�Ɋւ��ẮA�ԍϖY�������̓����c���s���ȂǂŒx��ĕԍςƂȂ��Ă��M�p���͌���X�V�ł��邽�߁A�M�p���������郊�X�N����s�����Ⴍ�Ȃ��Ă��܂��B

50���~�ȓ��̗Z���ł���A����ҋ��Z�̃J�[�h���[���̌��ԍς͊T��13,000�~�ł��B

���̋��z�ł��ԍς��Ă����邵�A�������͂���Ƃ����l�́A�ȉ��̃J�[�h���[�����������߂ł��I

�ԍϊz�͋�s���������Ă�5�N�ȓ��ɕK�����Ϗo����ԍϊz�ƂȂ��Ă���J�[�h���[��

SMBC�R���V���[�}�[�t�@�C�i���X�@�v���~�X

�ԍώA30���~�ȉ���36��A30���~���`100���~�ȉ��̏ꍇ��60��ȏ��80��ɐݒ肳��Ă��邽�߁A�ԍςɕ��S�����Ȃ��A�J��グ�ԍςƐD������邱�Ƃł��Ȃ�ԍς̎��R�x�͍����ƌ����܂��B

�_�Ƀ��[���A�h���X�o�^��Web���ח��p�̓o�^����A����ؓ�����A30���Ԃ͖������T�[�r�X������̂��A�������|�C���g�ŁA�ؓ����������z�����Ȃ��A�p�b�Ǝ�ăp�b�ƕԂ������l�Ƀ��`���N�`���������߂ȃJ�[�h���[���ł��I

�A�R��

�A�R���́A�����Ŏؓ������傱���傱�s���̂ɂ��A�����ȃp�t�H�[�}���X������J�[�h���[���ł�

�Ƃ����̂��A5���~�ؓ����Ȃ疈���̎x���������Ȃ��̂ŁA���Ȃ�ԍς��y�ł��B���߂ɕԍς��������������Œ��߂ł��A���ɖ��͓I�ł��I

����ɁA�\�����݂���R���A�_�X���[�Y�ł�����A�̗��ꂪ�ŒZ20���Ƃ������ٓI�ȃX�s�[�h�Z�����\�ȋƎ҂ƂȂ��Ă��܂��I�I

SMBC���r�b�g

SMBC���r�b�g�́A10���~�̎����̏ꍇ�́A4000�~�`�̕ԍςƂȂ��Ă��邽�߁A�����ł̎ؓ������傭���傭�������l�ɂ͎g������̂����J�[�h���[���ƂȂ��Ă��܂��B

�wMy���r�x�Ƃ���SMBC���r�b�g�Ǝ��̃T�[�r�X������A�ԍϓ��◘�p�̊m�F���ł��鑼�A�ؓ��A�ԍςɂ��Ă̑��k���\�ŁA������PC��X�}�z�ōs����̂ŁA�����̊Ǘ������₷���Ȃ��Ă��܂��I

����ɁASMBC���r�b�g�Ȃ��gATM���S����12����(��2022�N4������)����̂ŕԍώ��̗����͂��Ȃ荂���ł��B

���킹�ēǂ݂����L��

- �ԍς��v��ʒ������ɁI��s�J�[�h���[���̒n���̃��{�����̃J���N���ɔ���I

- �J�[�h���[���̗��p�҂ɂ����Ԓ������s���܂����B

- ���������Ԃ̂���J�[�h���[�����W�I

- ���̃J�[�h���[�������U�ւŕԍς��Ă��܂��H�ԍς���s�̌����U�ւōs�Ȃ��l�ւ̌x�J